Décryptage du régime de la TVA sur marge

La TVA, omniprésente dans nos transactions commerciales, revêt des formes diverses. Parmi celles-ci, le régime de la TVA sur marge se distingue par sa spécificité et s'applique à des secteurs bien précis. Comment fonctionne-t-il ? Quels en sont les avantages et les inconvénients ? Cet article propose un décryptage complet de ce mécanisme parfois complexe.

Le régime de la TVA sur la marge, également appelé régime de la marge bénéficiaire, consiste à appliquer la TVA non pas sur le prix de vente total, mais uniquement sur la différence entre le prix d'achat et le prix de vente, c'est-à-dire la marge. Ce système dérogatoire au régime de droit commun de la TVA s'applique notamment aux biens d'occasion, aux objets d'art, aux antiquités et aux véhicules d'occasion. Il est essentiel de bien comprendre son application pour éviter les erreurs et les sanctions.

L'origine de ce régime spécifique réside dans la volonté de simplifier la collecte de la TVA pour certaines transactions, notamment celles portant sur des biens dont la valeur ajoutée est difficile à déterminer avec précision. Imaginez un antiquaire achetant un objet ancien à un particulier : le prix d'achat peut être faible, mais la valeur de revente potentiellement élevée. Appliquer la TVA sur le prix de vente total pourrait rendre l'objet trop cher et freiner le marché. La TVA sur marge permet ainsi de limiter l'impact de la taxe sur le prix final.

L’importance de la TVA sur marge réside dans son impact sur le marché des biens d'occasion et des objets de collection. En limitant la charge de la TVA, ce régime favorise les transactions et dynamise le secteur. Cependant, il est important de maîtriser ses subtilités pour éviter les erreurs d'application, qui peuvent entraîner des redressements fiscaux.

Un des principaux problèmes liés au régime de la TVA sur marge est sa complexité et les risques d'erreurs d'interprétation. Il est crucial de bien identifier les biens éligibles à ce régime et de respecter scrupuleusement les règles de calcul de la marge. Un manque de rigueur peut engendrer des difficultés avec l'administration fiscale.

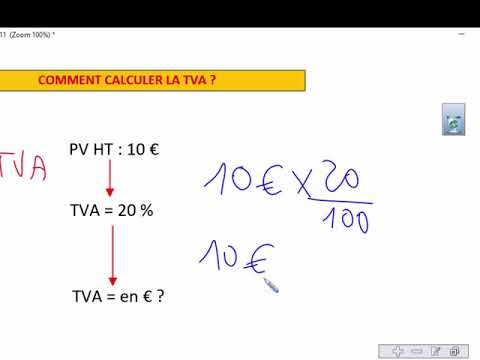

La TVA sur marge se calcule en appliquant le taux de TVA en vigueur sur la différence entre le prix de vente et le prix d'achat. Par exemple, si un commerçant achète un tableau pour 100€ et le revend 150€, la marge est de 50€. Si le taux de TVA est de 20%, la TVA collectée sera de 10€ (20% de 50€).

Avantages du régime de la TVA sur la marge:

- Compétitivité accrue : des prix de vente potentiellement plus attractifs.

- Simplification administrative : pas besoin de déduire la TVA payée en amont.

- Dynamisation du marché des biens d’occasion.

Avantages et Inconvénients de la TVA sur Marge

| Avantages | Inconvénients |

|---|---|

| Prix de vente potentiellement plus bas | Complexité du calcul et risque d'erreurs |

| Simplification administrative | Difficulté de déterminer l'éligibilité des biens |

| Dynamisation du marché de l'occasion | Contrôles fiscaux plus fréquents dans certains secteurs |

Cinq meilleures pratiques pour la TVA sur marge:

1. Vérifier l’éligibilité des biens : s’assurer que le bien est bien soumis au régime de la marge.

2. Conserver les justificatifs d’achat : prouver le prix d’acquisition du bien.

3. Calculer la marge avec précision : appliquer la formule correctement.

4. Mentionner l'application de la TVA sur marge sur les factures.

5. Se tenir informé des évolutions de la législation.

FAQ :

1. Quels biens sont concernés par la TVA sur marge ? Réponse : les biens d'occasion, les objets d'art, les antiquités, les véhicules d'occasion...

2. Comment calculer la marge ? Réponse : Prix de vente - Prix d'achat.

3. Quel est le taux de TVA applicable ? Réponse : Le taux en vigueur pour la catégorie de biens concernée.

4. Qui peut appliquer la TVA sur marge ? Réponse : Les assujettis à la TVA réalisant des opérations éligibles.

5. Doit-on mentionner la TVA sur marge sur les factures ? Réponse : Oui, une mention spécifique est obligatoire.

6. Quels sont les risques en cas d'erreur ? Réponse : Redressement fiscal et pénalités.

7. Où trouver plus d'informations ? Réponse : Sur le site des impôts et auprès d'experts-comptables.

8. La TVA sur marge est-elle applicable aux services ? Réponse: Non, elle concerne uniquement les biens.

En conclusion, le régime de la TVA sur marge est un mécanisme complexe mais potentiellement avantageux pour certains secteurs d'activité. Sa maîtrise est essentielle pour éviter les erreurs et optimiser sa gestion comptable et fiscale. Bien comprendre son application, ses avantages et ses limites permet de tirer pleinement profit de ce régime dérogatoire et de contribuer à la dynamisation du marché des biens d'occasion. Il est fortement recommandé de se tenir informé des évolutions législatives et de consulter un expert-comptable pour toute question spécifique.

Trouver le cadeau parfait pour un trentenaire inspiration et conseils

Lart subtil de la typographie musicale comment citer un titre de chanson

Leveil musical la creation dinstruments en cycle 2